2018 sera-t-elle l’année de la disruption du marché de l’assurance ? Le terme peut sembler excessif, tant il est difficile de bouger un marché complexe et mature (portefeuille d’offres, réseaux de distribution, imbrication des systèmes d’information, …). Toutefois, les attentes des clients Entreprises comme Particuliers, en matière d’instantanéité, de personnalisation des offres, d’apport de services et de transparence de la relation, associées à une maturité des technologies, sont de véritables leviers.

Les Assurtech s’engouffrent dans cette transformation du marché et se positionnent : près de deux milliards d’euros ont été investis dans ces start-up en 2017 à l’échelle mondiale (étude kleinblue). En 2018, ce mouvement va encore s’accélérer.

Pour autant, les acteurs traditionnels ont des atouts (moyens financiers, visibilité sur leurs marchés, capacité à gérer les contraintes réglementaires particulièrement lourdes et évolutives…) dont ne peuvent se doter rapidement les Assurtech. Notre conviction est que le succès passe par une collaboration des assureurs traditionnels avec ces structures innovantes.

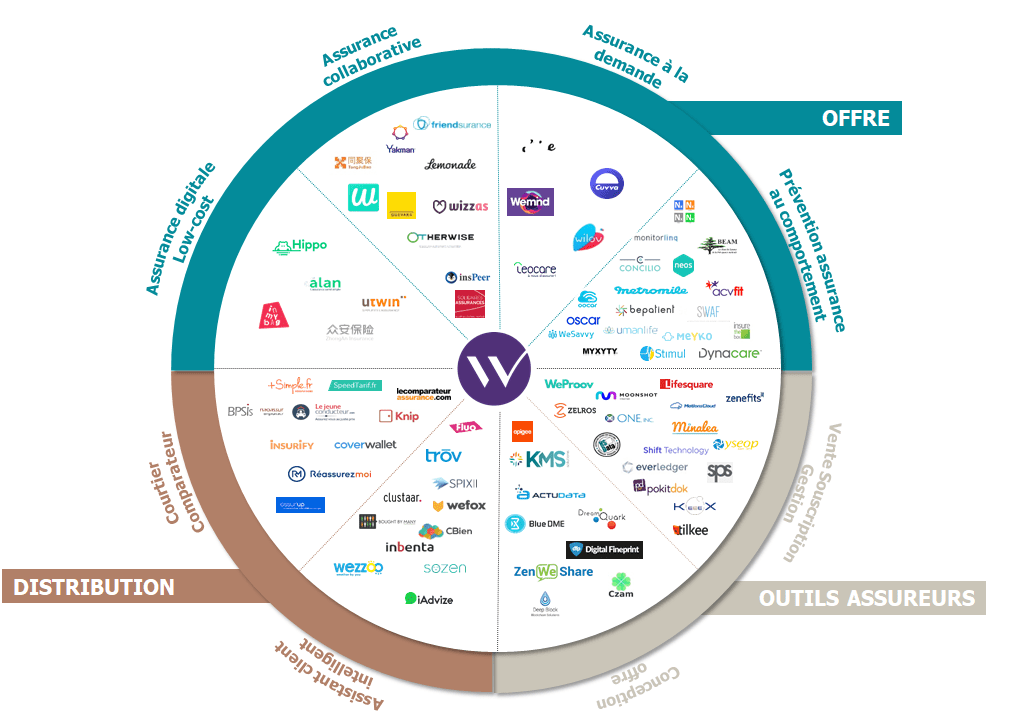

Pour contribuer à ces collaborations, Wavestone a construit un « radar Assurtech », en sélectionnant, par thématiques, des start-up qui nous semblent devoir être suivies pour le potentiel de valeur dont elles sont porteuses. Nous le partageons aujourd’hui dans cet article, et mettons en lumière quelques « pépites », révélatrices des tendances technologiques de 2018 et de leurs applications concrètes.

Suite à notre présence au CES de Las Vegas, nous vous proposons de partager notre vision de ces tendances. Enfin, pour aller plus loin dans la rencontre entre acteurs, nous vous invitons à notre deuxième évènement Assurtech le 29 mars (17H30-21H30, Paris 8ème). Nous espérons vous y retrouver nombreux !

Après le CES de Las Vegas, quelles tendances digitales retenir pour 2018 ?

Une nouvelle fois, l’IoT a été le thème majeur du CES : smart home, santé connectée, smart city, automobile autonome figurent parmi les premiers champs de l‘intervention des entreprises présentes au CES, comme le montre notre infographie .

Il est à noter que le Consumer Electronic Show est avant tout un salon de solutions électroniques : il apporte finalement peu de réponses concrètes sur les services et les usages qui pourraient demain émerger et révolutionner notre vie quotidienne. C’est notamment vrai en ce qui concerne la maison connectée. Si l’on peut voir l’intérêt de l’exploitation des données que pourront collecter les objets installés dans les domiciles, il n’est pas aujourd’hui évident de voir quel intérêt pourrait avoir un particulier à commander à distance son four, quand un simple bouton suffit à le faire fonctionner. Se pose aussi la question de la simplicité de l’installation de ces appareils dans la maison et de leur interconnexion. Si Google et Amazon semblent vouloir imposer leur modèle d’interface vocale comme point de contact unique avec les utilisateurs, ils ne semblent pas encore être en mesure de centraliser les données et les commandes des objets fournis par les différents équipementiers de la maison.

Par ailleurs, le CES a également vu se concrétiser la montée en puissance de la réalité augmentée, de l’intelligence artificielle, de la robotique et de la blockchain, qui portent en eux une vraie révolution des processus et de la relation client de l’ensemble de nos métiers, notamment en assurance.

Ces technologies sont notamment porteuses des grandes tendances que nous voyons s’affirmer pour 2018.

Trois principaux axes de croissance en 2018

1. La révolution de l’expérience client

Afin de répondre aux besoins des utilisateurs, les assureurs doivent repenser l’expérience client d’une part en termes de simplification, de rapidité de souscription et d’indemnisation et d’autre part en matière de transparence et de lisibilité des offres proposées. Les nouveaux entrants qui se positionnent sur le marché présentent un avantage concurrentiel sur ces critères par rapport aux assureurs classiques.

À titre d’exemple, la start-up Lemonade, entrée sur le marché de l’assurance habitation à New York en septembre 2016. Désormais disponible dans 25 états américains, elle révolutionne l’expérience client (souscription en 90 secondes, indemnisation en 3 minutes) en basant son système d’information sur le big data et l’intelligence artificielle. Ces jeunes pousses ont ainsi ouvert la voie de l’ère Assurtech 2.0. La première vague des Assurtech concernait la distribution et l’optimisation de la data. Les start-up qui imitent ce modèle, à savoir révolutionner entièrement l’expérience utilisateur, vont suivre.

D’autre part, le règlement de sinistres va devenir une expérience client entièrement automatisée pour les étapes sans valeur ajoutée, gérée par le client lui-même, et sera rapide sur le déblocage des fonds. L’expertise humaine est recentrée sur le traitement des cas complexes (corporel, recours, litige, intervenants multiples, règlementations internationales…)

2. L’utilisation de la data et le passage d’un modèle probabiliste (fondé sur le passé) à un modèle prédictif (prévention des risques)

L’utilisation de la data révolutionne les modèles actuariels. Le traitement de la data peut être optimisé à partir des nouvelles sources de collecte (IoT, applications smartphone…). Tirer parti des données du client en bonne intelligence et en toute transparence est essentiel pour mieux segmenter les produits, déterminer les profils de risques et personnaliser l’offre proposée en fonction des besoins réels du client (automatisation des process, phase de conseil d’après-vente…).

La prévention des pertes grâce à la technologie va par ailleurs devenir une caractéristique clé dans le produit d’assurance. Les avancées technologiques permettent de déterminer la probabilité d’évènements à venir. Grâce à l’intelligence artificielle et au machine learning, les assureurs ne sont plus de simples preneurs de risques mais sont partie prenante de manière active dans la gestion des risques.

3. L’automatisation de l’ensemble de la chaîne de valeur

L’automatisation (IA, bots) va bouleverser la place de l’humain dans la chaîne de valeur de l’assurance, amené à se recentrer sur une relation client à plus forte valeur ajoutée en complément de la technologie. Les consommateurs attendent désormais cette complémentarité : digitale pour l’immédiateté et humaine pour la valeur ajoutée.

L’usage de la Blockchain, en forte croissance, va révolutionner les usages et impacter les activités de back-office dans les années à venir. Cette technologie n’étant pas encore à ce stade complètement mature, de nombreux freins restent à lever comme le temps des transactions, la consommation énergétique, la sécurité…. Les cas d’usage sont en construction et les déploiements à plus grande échelle sont à venir dans les cinq prochaines années.

Les ruptures technologiques dans le secteur de l’assurance doivent être abordées à l’échelle mondiale, tant au niveau des acteurs que des marchés.

Les pays émergents, avec l’arrivée des classes moyennes, pourraient constituer de véritables opportunités pour les collaborations entre grands groupes et start-up : les uns apportant les capitaux, les autres le digital et des produits simplifiés. C’est, par exemple, le cas d’Allianz qui vient d’investir 100M€ dans BIMA, une start-up de micro-assurance mobile à destination des pays émergents.

Les collaborations entre acteurs traditionnels et start-up se renforcent

Les assureurs ont en effet pris la mesure du mouvement Assurtech. Parfois perçu comme une menace, il demeure avant tout une opportunité pour les grands groupes d’accélerer leurs transformations, orientées client, apportant des axes de simplification, déjà amorcées depuis plusieurs années. A titre d’illustration, pour 56% des assureurs, les fintech représentent une menace avec un risque mesuré à 20% de CA, et pour 20%, ce risque s’élève jusqu’à 40% de menace de CA perçue (Global Assurtech report). Cette posture tend à s’inverser depuis ces derniers mois, comme en témoignent les investissements des assureurs traditionnels dans les fintech passant de 28% à 50% en un an. C’est une véritable collaboration qui est en train de se construire.

Parmi les exemples marquants, on notera en France l’entrée de CNP Assurances au capital d’Alan, à hauteur de 12 millions d’euros, la participation de Crédit Mutuel Arkéa au capital du courtier comparateur Fluo et le rapprochement de Générali avec Leocare. Récemment, Malakoff Médéric, partenaire de la Poste au CES, a annoncé la création d’un fond de 150 millions d’euros et un partenariat avec Idinvest pour soutenir les start-up dans les domaines de la fintech, la healthtech et, plus généralement, les services aux entreprises.

Les acteurs français investissent également à l’étranger, comme en témoigne le tout récent partenariat entre Axa et la pépite américaine Oscar Heath, sur un accord de réassurance annoncé le 15 janvier dernier. Ces partenariats dépassent les logiques financières. Des applications concrètes voient le jour sur des applications technologiques (data, IA…) ; des briques de la chaîne de valeur sont partagées (ventes, marketing, fraudes, gestion de sinistres) ou de nouvelles offres, comme les assurances communautaires ou l’assurance à la demande, sont ainsi co-construites.

L’écosystème assurtech se développe

Pour contribuer à ces collaborations, Wavestone a construit son « radar assurtech ». Il présente l’écosystème des start-up pure players assurance ou tech sur plusieurs segments répartis parmi les trois grands domaines de la chaîne de valeur : offre, distribution et gestion. Nous faisons également un focus sur quelques start-up qu’il faudra suivre cette année.

Portrait de quelques pépites à suivre en 2018

- Cadran « Outils Assureurs » – Domaine certification des données et Blockchain : Créée en 2014, KeeeX a pour vocation de certifier, signer, valoriser et tracer tous les processus, documents et données. La start-up de Marseille a développé une technologie unique qui permet à tout fichier numérique d’autoporter sa preuve d’intégrité, de date, et l’identité de l’auteur. Il est également possible de sceller des tags pour facilement localiser la donnée ainsi que de chaîner des fichiers entre eux pour le visionnage ou la traçabilité du workflow. La solution permet de réduire les risques, d’accélérer les échanges et les audits et d’apporter de la confiance dans les projets de dématérialisation. L’offre comprend la certification des communiqués de presse, la preuve de recueil de consentement (RGPD), la gestion des contrats et la signature par vidéo ou l’expertise à distance. Forte de 10 collaborateurs, la start-up utilise la technologie Blockchain pour assurer la traçabilité des échanges et garantir la confiance.

- Cadran « Distribution » – Domaine courtage : +Simple.fr a développé sa propre solution pour automatiser le courtage en assurance à destination des professionnels et des entrepreneurs indépendants. Concrètement, les équipes de la start-up développent un algorithme pour analyser le besoin du client. En fonction de cela, une solution d’assurance sur-mesure est assemblée automatiquement et les offres sont personnalisables en fonction des objectifs du dirigeant. L’expérience client est ainsi améliorée : gain de temps sur la souscription, gestion et compréhension des assurances ; bénéfice économique grâce au travail de négociation du courtier et à l’ajustement des garanties au besoin précis du client ; meilleure sécurité en souscrivant des assurances spécifiquement adaptées à l’activité des clients, sans trou de garantie. Enfin, +Simple.fr mise sur la qualité des services d’accompagnements proposés avec une équipe de professionnels pour le suivi dans la durée ; des partenariats avec des compagnies d’assurance de premier plan et un espace client permettant la gestion de tous les contrats de manière dématérialisée.

- Cadran « offre » – Domaine “Auto-assurance” et protection financière collaborative : Yakman est une solution d’auto-assurance collaborative qui permet à des groupes affinitaires (clients, famille, amis, …) de concevoir et d’auto-gérer des produits de protection sur-mesure (à titre d’exemple, les vélos de courses, les instruments de musique, ou encore compléter la couverture des voitures de collection, …). Outre des produits au plus proche des besoins des utilisateurs, la start-up propose également une expérience client améliorée et une transparence renforcée, à travers notamment un processus d’indemnisation géré directement entre assurés et réduit à 72h, ainsi qu’une logique vertueuse de cashback (ce qui reste dans le pot commun est restitué aux adhérents à l’issue de la période de couverture). Elle promet à ses clients un retour sur investissement bien plus important que dans le cadre d’une assurance classique : pour 100€ de contribution, ceux-ci récupéreraient en moyenne, sous forme de remboursement de sinistre ou de redistribution, entre 90 et 95€ contre 60€ habituellement. Par ailleurs, la start-up va lancer un pilote de sa solution dans un pays d’Afrique de l’Est. L’objectif est d’offrir une approche intermédiaire entre les produits d’assurance complets et les mécanismes de protection informels déjà existants dans les pays émergents (tontine, caisses de solidarité…). Sa solution de protection des risques permet de digitaliser l’approche de solidarité traditionnelle tout en conservant l’idée de communauté. Elle vise ainsi à maintenir la confiance et à proposer la construction d’une protection sur-mesure. Le passage d’un mécanisme informel à formel de protection via la digitalisation représente un fort potentiel de croissance.

- Cadran « offre » – Domaine assurance prévention au comportement : Créée en 2013, Monitorlinq est devenue un acteur majeur de l’IoT grâce aux solutions connectées universelles, conviviables et fiables qu’elle propose dans les domaines de la santé, la mobilité et la sécurité. La start-up rend ainsi accessible l’IoT à tous. Avec des solutions conçues pour et par ses utilisateurs, la start-up de 20 collaborateurs développe une approche innovante combinant la puissance des objets connectés et de l’intelligence artificielle au service de l’humain, le libérant de ses contraintes. Opérant depuis ses bureaux aux Pays-Bas et à Hong-Kong, elle supporte ses clients sur quatre continents, parmi lesquels T-Mobile, AT&T et Macif. Elle a également signé un partenariat stratégique avec Somfy pour offrir de nouveaux services liés aux objets connectés associant la domotique, la sécurité des personnes et la télésanté. La plateforme est conçue pour une intégration directe aux services proposés et offre des solutions extrêmement fiables, à la pointe des technologies du cloud, et innove dans l’intelligence de la gestion de la convergence des objets interconnectés, et des informations, services et alarmes en découlant.

Chez Wavestone, nous sommes convaincus qu’au-delà des investissements et des produits tech, les acteurs traditionnels doivent adopter l’état d’esprit de start-up pour faire leur propre révolution en distillant les concepts comme User thinking – centricity / Product Design, Time to market, architectures SI simplifiées, Growth hacking, pour permettre de recentrer la proposition de valeur sur les attentes clients. Cela doit être le moyen de repenser les produits d’assurance, l’expérience client et les services associés.

Un challenge passionnant à relever, dès 2018 !