Les récentes évolutions technologiques ont profondément remodelé les métiers de la finance. La finance telle qu’elle est pratiquée aujourd’hui risque d’être bouleversée par la conjugaison des forces de la digitalisation : big data, robotique et intelligence artificielle.

Les processus, les équipes et les systèmes doivent évoluer vers de nouveaux business models et de nouvelles exigences des clients, et cet article fait le point sur les perspectives ouvertes par la digitalisation de la fonction finance.

Une fonction finance qui n’est plus le leader de la digitalisation au sein de l’entreprise…

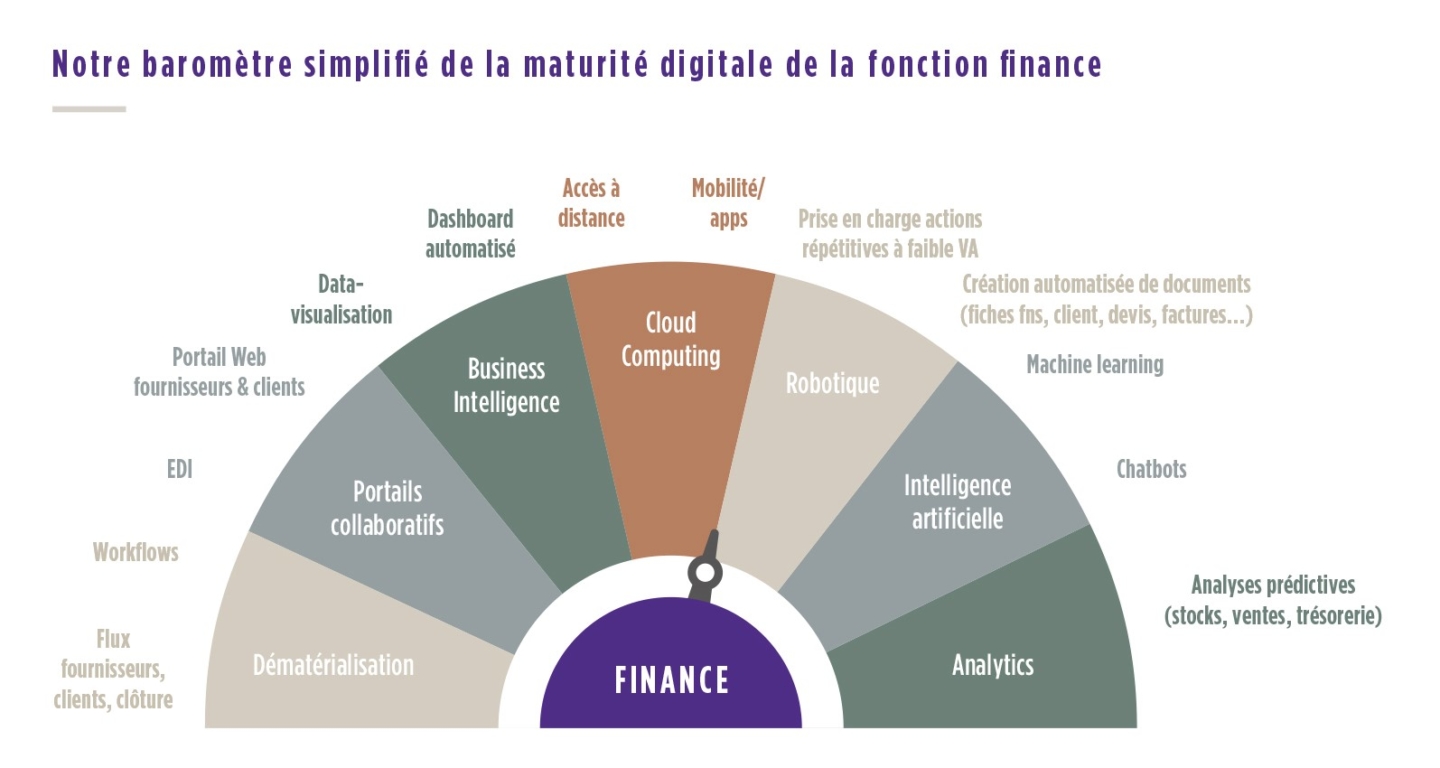

Si la fonction finance a su rapidement intégrer les premières initiatives, elle n’est plus aujourd’hui un leader des nouveaux usages digitaux même si elle a profité très rapidement des premières « vagues digitales » :

- L’ensemble des fonctions back office a bénéficié de la mise en place des ERPs (Progiciel de gestion intégrée) et de la dématérialisation.

- La fonction contrôle de gestion en a profité pour s’intéresser très tôt aux outils de Business Intelligence.

Aujourd’hui, la fonction Finance est loin de profiter du potentiel des nouvelles technologies s’offrant à elle. La priorité a été mise sur les fonctions tournées vers le client (communication, publicité, marketing, commerce, service client). Les processus liés aux fonctions support ont été en revanche moins impactés.

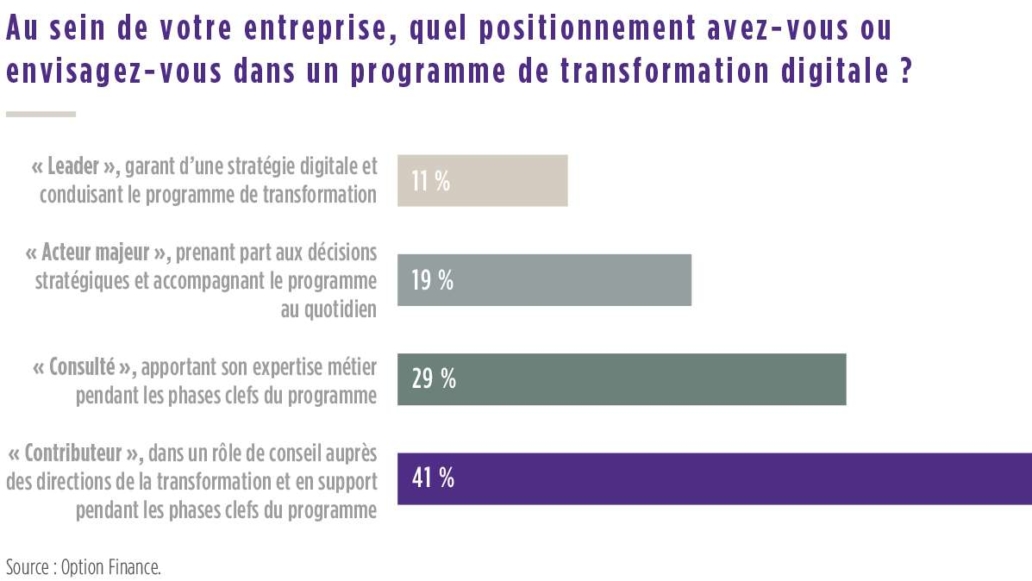

Ceci se traduit par un positionnement du Directeur Administratif et Financier qui se considère plutôt contributeur et consulté dans les programmes de transformation digitale et non comme un acteur majeur ou leader de cette transformation digitale.

…et qui a pleinement conscience des opportunités digitales

Si la digitalisation de la fonction finance est un enjeu de taille pour 86%* des acteurs interrogés, leur impact sur la fonction est jugé encore limité. La moitié du panel estime que celui-ci est fort. Cependant, les acteurs des Directions financières évaluent à près de 30%* le potentiel d’automatisation de leur métier. 2019 s’annonce comme une année d’accélération dans la mesure où 50%* des acteurs souhaiteraient initialiser ces optimisations avant 2020.

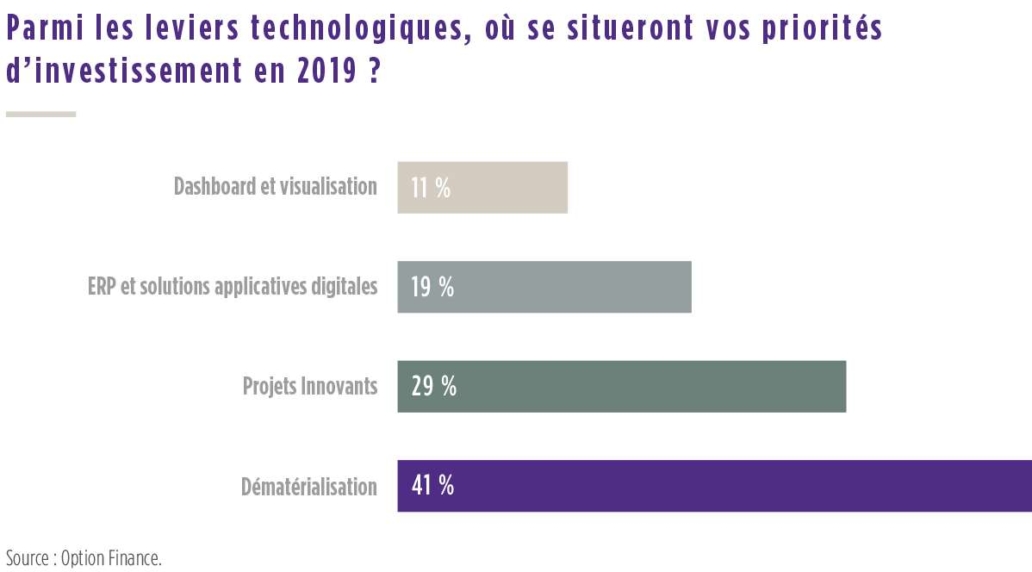

Pour les grandes entreprises, la dématérialisation représente le principal projet d’équipement en termes d’outils digitaux. Il est suivi par les projets innovants, notamment les solutions de collaboration.

La digitalisation de la fonction finance en est donc à ces débuts, avec un important potentiel restant à exploiter. Les directions financières les mieux placées commencent à intégrer les nouveautés apportées par la robotisation, l’intelligence artificielle et le Big Data.

Néanmoins, la part reste encore faible dans le budget global des Direction financières, à 16%*. Cette intégration se fait généralement par la mise en place de POC (Proof Of Concept) et de tests. Les initiatives sur la définition d’une stratégie globale de digitalisation de la fonction finance ne sont pas légions. A titre d’exemple, les outils de RPA (Robotic Process Automation) d’aujourd’hui sont matures, leur capacité et fonctionnalités connues, mais les directions financières n’accordent toujours pas leur confiance à ces produits et préfèrent encore tester avant de se lancer dans des projets globaux.

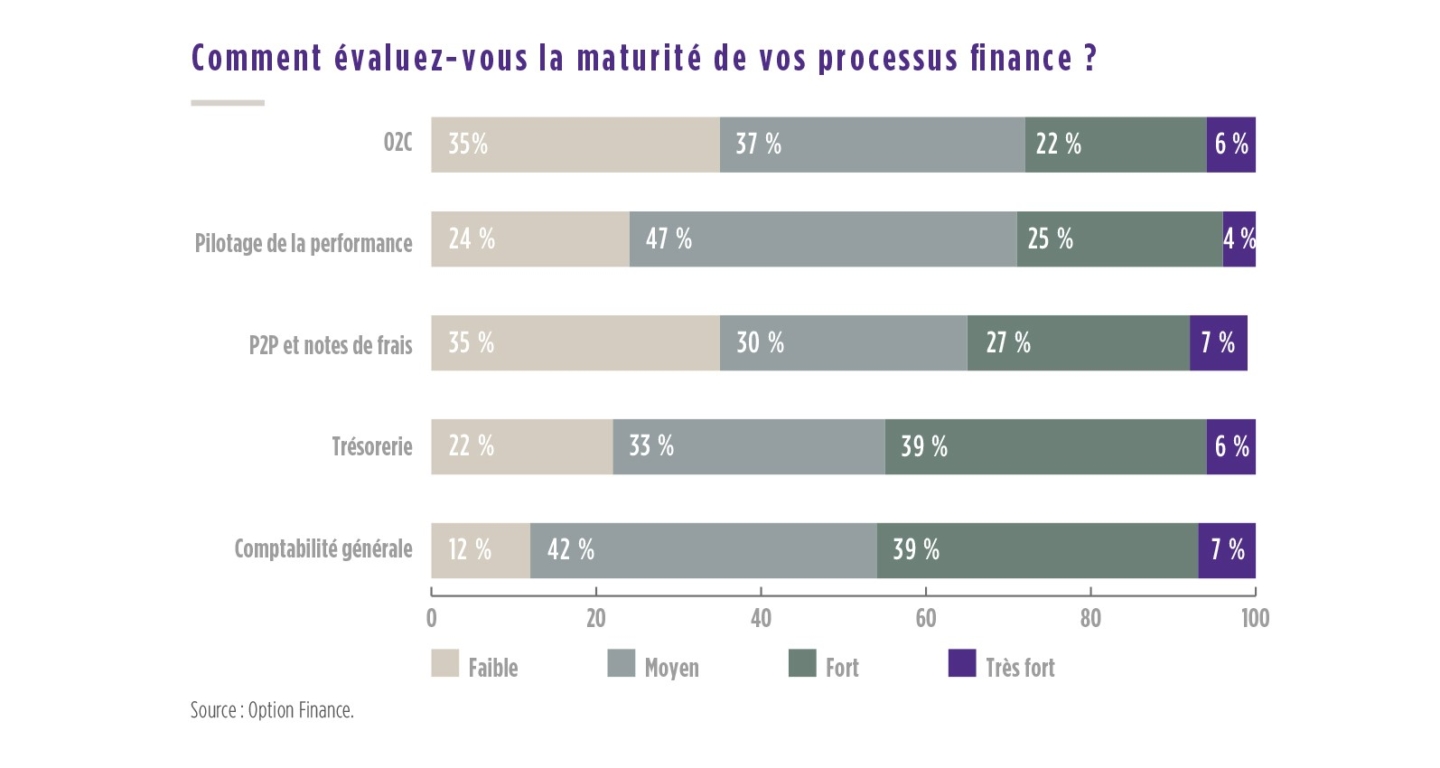

Des processus financiers à différents niveaux de maturité avec de belles perspectives

En analysant par processus, les Directeurs Administratif et Financier considèrent aujourd’hui que les processus de comptabilité générale et de trésorerie sont les plus digitalisés.

Si la comptabilité générale et le procure to pay ont concentré les plus forts investissement l’an dernier, respectivement 42%* et 39%*, ils concentreront encore la plus grande partie des efforts de transformation en 2019, respectivement 38%* et 31%*. La nouveauté vient des efforts attendus sur le pilotage de la performance qui devraient concentrer 27%* des investissements alors qu’ils représentaient moins de 15%* des budgets en 2018.

Réinventer la comptabilité avec la robotisation

La comptabilité va devoir se réinventer dans les années à venir et s’orienter vers des tâches à plus forte valeur ajoutée : analyses, contrôles…

L’ERP (progiciel de gestion intégrée) tel que nous le connaissons est né dans les années 80/90. La finance, fonction administrative fortement normée, a été l’une des premières embarquées. La décennie suivante l’a décloisonnée d’une part et d’autre part l’a flexibilisée, hébergeant ses services dans le « cloud », permettant son accès via smartphone ou tablette, offrant à certains marchés des fonctionnalités dédiées…

L’ERP (progiciel de gestion intégrée) tel que nous le connaissons est né dans les années 80/90. La finance, fonction administrative fortement normée, a été l’une des premières embarquées. La décennie suivante l’a décloisonnée d’une part et d’autre part l’a flexibilisée, hébergeant ses services dans le « cloud », permettant son accès via smartphone ou tablette, offrant à certains marchés des fonctionnalités dédiées…

Cette évolution naturelle va de pair avec le mouvement de robotisation de la fonction comptable, automatisant progressivement les dernières tâches manuelles qui ne l’étaient pas. Ainsi, le processus de closing, souvent long, complexe et peu outillé est en cours de digitalisation afin de gagner de précieux jours dans la publication des informations financières.

Une comptabilité client… orientée client

La digitalisation de la fonction finance, et notamment du processus Order to Cash va permettre de se focaliser sur les enjeux de réduction des délais de paiement, d’optimisation du fond de roulement et surtout de l’amélioration du service client.

La fonction finance s’est lancée dans l’optimisation du processus Order to Cash en privilégiant les investissements sur la facturation et le recouvrement. Cette première étape s’est illustrée par la mise en place de centres de services partagés sur ces deux fonctions avec l’adoption des solutions de dématérialisation des factures et l’automatisation des circuit de validation.

Ces chantiers ont toutefois mis en lumière certains écueils notamment sur la fiabilisation des données clients et des contrats. La fonction finance a donc collaboré avec d’autres services (Commercial, Logistique) afin de mettre en place des référentiels partagés grâce à des outils collaboratifs et intégrés de bout en bout de la prospection à la gestion des litiges.

Aujourd’hui, les enjeux d’optimisation du processus se situent :

- En amont : pour fluidifier l’expérience client et en limiter les contestations

- En aval : pour faciliter le recouvrement et le suivi des délais de paiement et optimiser le besoin en fond de roulement

La poursuite des chantiers de digitalisation de la fonction finance résidera dans la capacité des entreprises à structurer leur processus autour d’une gouvernance claire qui rassemble l’ensemble des métiers concernés sur le cycle client.

La comptabilité fournisseur… plus stratégique et anticipatrice

L’analyse prédictive de dépenses va permettre aux Achats et à la comptabilité fournisseur d’être acteur de la stratégie d’entreprise. La digitalisation du processus Procure to Pay va permettre aux acheteurs et à la finance de se libérer de tâches à faible valeur ajoutée, d’enrichir leur connaissance des fournisseurs, et de rationaliser les dépenses. Ils pourront alors se focaliser sur leur contribution directe à la performance générale de l’entreprise

Suite à la digitalisation des fonctions commerciales et des fonctions orientées clients (ex: Marketing), la fonction achat et procurement a amorcé depuis quelques années ce même virage. Dorénavant, les achats et le procurement sont beaucoup plus ouverts, en externe vis-à-vis de leurs prospects et fournisseurs, fluidifiant leurs relations, mais aussi en interne, insufflant à l’ensemble de l’entreprise une culture de maîtrise des coûts.

Suite à la digitalisation des fonctions commerciales et des fonctions orientées clients (ex: Marketing), la fonction achat et procurement a amorcé depuis quelques années ce même virage. Dorénavant, les achats et le procurement sont beaucoup plus ouverts, en externe vis-à-vis de leurs prospects et fournisseurs, fluidifiant leurs relations, mais aussi en interne, insufflant à l’ensemble de l’entreprise une culture de maîtrise des coûts.

Le digital dans le procurement est encore majoritairement perçu comme un levier opérationnel et transactionnel et non comme un levier stratégique et relationnel. Les organisations sont encore dans le « premier âge » du digital, il y a un potentiel de développement très fort.

La digitalisation de la fonction finance est aujourd’hui orientée vers la programmation des achats, le sourcing et élaboration des appels d’offres, le contract management, l’approvisionnement et facturation des fournisseurs.

Ces outils vont permettre à court terme de digitaliser le décisionnel et les stratégies achats (Cartographie et évaluation fournisseurs, analyse des dépenses), positionnant l’acheteur et le procurement au centre d’un écosystème incluant fournisseurs, prescripteurs et service juridique.

Le prédictif… un levier d’optimisation des flux de trésorerie

La prévision des flux de trésorerie est une des priorités majeures pour les trésoriers et directeurs financiers tout en se positionnant sur les enjeux de cybersécurité et de conformité.

La fonction trésorerie est progressivement devenue un animateur de multiples processus au sein d’une entreprise. Le modèle traditionnel de management fondé sur les compétences techniques et de centralisation n’est plus efficace. Les trésoriers utilisent les systèmes de gestion de trésorerie fournis par les éditeurs d’ERP (Oracle, SAP, etc.) ou par les pureplayers en trésorerie (Sage, Sungard, IT2, Kyriba, Wall Street, Reuters, etc.).

Les entreprises exigent des informations toujours plus précises et parfois en temps réel. Les processus de trésorerie doivent être plus efficace grâce à l’automatisation, le Big Data et la Data Visualisation. La gestion prévisionnelle de trésorerie se développe à travers les modèles prédictifs, pour une estimation des flux de trésorerie plus précise. A travers une transparence dans les chaînes d’enregistrement des transactions et des acteurs d’un processus, la blockchain peut répondre aux enjeux de traçabilité et de sécurité :

- L’optimisation du cash management à travers le cash pooling et l’automatisation du traitement des flux

- La fiabilisation des prévisions des flux

- La sécurité dans le transfert de données

- La conformité des données

A quand la fin de « l’excellerie » et le passage au 100% analyse ?

Le Contrôle de gestion évolue vers plus de stratégie en collaboration accrue avec les managers opérationnels mais est encore un métier où la part de production reste importante.

Les challengers des outils EPM (Enterprise Performance Management) et BI (Business Intelligence) ont été les acteurs majeurs de la dernière rupture technologique dans le pilotage de la performance. Ces solutions proposent plus d’agilité que les leaders historiques avec des solutions dans le cloud, interopérables et une administration simplifiée ayant engendré des gains de productivité.

L’appropriation des nouvelles technologies proposées par ces outils est en cours avec un accent mis sur le collaboratif, la mobilité et l’exploitation des données en temps réel. Néanmoins, ces compétiteurs doivent faire leur preuve dans le traitement de fortes volumétries.

La prochaine rupture technologique devrait permettre la généralisation du big Data, de l’AI et de la robotique dans la production et l’analyse des données. Le big Data est déjà bien intégré dans les solutions qui proposent des modèles prédictifs matures partagés entre le Business et la fonction Finance. L’AI et la Robotique sont encore à l’état d’expérimentation et de fiabilisation.

Les besoins des acteurs des communautés financières et comptables évoluent et vont entraîner un changement de périmètre et un nouveau paradigme du métier. La digitalisation de la fonction finance va enfin permettre à ses acteurs de se consacrer à des tâches à plus forte valeur ajoutée et s’épanouir dans de nouveaux métiers qui vont demander de nouvelles compétences et une évolution des profils.

*Sources des données statistiques, Baromètre digital du DAF Wavestone, Oracle, Option Finance