Le E-Club Les Echos Prospective, en partenariat avec les cabinets Wavestone, Valtus et UiPath, recevait le 1er juillet 2020,

Thomas Saunier, Directeur Général de Malakoff Humanis et Antoine Lissowski, Directeur Général de CNP Assurances pour débattre autour du thème : « Transformation du modèle de l’assurance et de la protection des personnes face aux nouveaux défis sociétaux et économiques ».

Quelques mots d’actualité

Le monde traverse une crise sanitaire d’ampleur inédite, crise à laquelle s’ajoutent de graves conséquences financières et économiques. Le secteur de l’assurance déjà fragilisé de manière structurelle par les taux d’intérêts durablement bas, par une concurrence exacerbée et un cadre réglementaire contraignant, doit trouver les ressorts pour s’adapter.

L’assurance résiliente face à la crise

« L’impact de la crise a été double pour les assureurs », souligne Thomas Saunier. On constate d’une part une forte augmentation des impayés sur les cotisations et d’autre part une sur-sinistralité en prévoyance, accentuée, en collectif, par le portage des droits des salariés en situation de chômage que les assureurs vont devoir prendre en charge. Le confinement a également fait chuter la production de contrats de près de 60 à 70% par rapport à l’an passé sur la même période. Et « le retour à la normale n’est pas pour demain », affirme Antoine Lissowski.

Comme l’expliquent les Directeurs Généraux de Malakoff Humanis et de CNP Assurances, le secteur de l’assurance s’est organisé afin de faire face à cette crise inédite. La mise en place du télétravail au sein de leurs équipes, initiée depuis plusieurs années déjà, a facilité une transition technologique et technique. 30% des collaborateurs étaient déjà en situation de télétravail avant la crise chez Malakoff Humanis ; il a ainsi été possible de passer à 95% pendant le confinement, rendant possible une continuité de l’activité.

Cependant, comme le souligne Thomas Saunier, c’est avant tout une gestion responsable qui permet aux assureurs de traverser la crise. C’est la solidité des fonds propres qui permet de continuer à tenir son rôle dans ces moments délicats. Toutefois, la crise économique qui suit la crise sanitaire sera à n’en pas douter, un accélérateur du phénomène de concentration autour de pôles puissants. Le ratio de solvabilité, et donc le montant des fonds propres, est l’indicateur essentiel de solidité des assureurs.

A défaut de pouvoir accéder aux capitaux des marchés, certains acteurs de l’économie sociale et solidaire se trouveront contraints aux rapprochements comme l’évoque Thomas Saunier. Pour être compétitif dans un monde ultraconcurrentiel, il faut savoir dégager des synergies et atteindre la taille critique.

Une préférence pour l’immédiat se dessine

Pendant la crise du Coronavirus, l’équivalent de 70 milliards d’euros ont été épargnés par les foyers français. Pourtant, la tendance n’est pas à la consommation, bien au contraire. « L’épargne ne sera pas à court terme injectée pas dans la consommation ». L’heure est aujourd’hui à la précaution immédiate » indique Antoine Lissowski. Les assurés ont déserté les contrats d’assurance-vie au profit d’une épargne liquide, de précaution immédiate.

Les incertitudes suscitées par la crise quant au futur ont poussé les foyers à investir dans des projets favorisant une protection sur le court terme. Une demande de combinaison inédite est en train de voir le jour, avec une recherche de produits longs pour lesquels les assurés veulent être certains que la valeur investie ne souffrira pas, s’ils sont obligés pour des raisons personnelles de récupérer leur épargne.

Concernant la préparation de la retraite, le démarrage des produits retraite Pacte était réel en fin d’année 2019, mais soudainement les enjeux à long terme sont désormais négligés au profit de l’immédiateté, tant du côté des professionnels que de celui des particuliers.

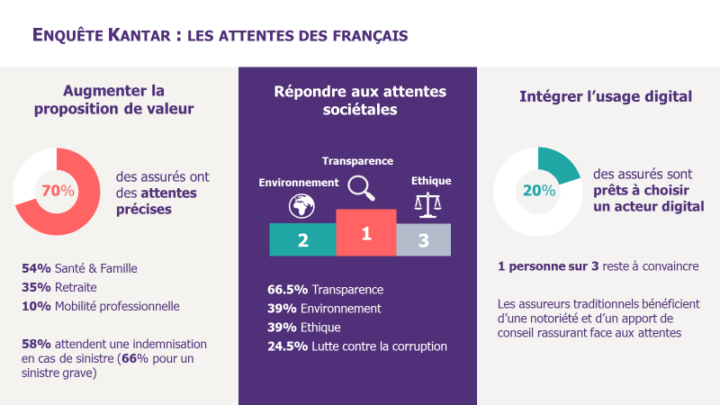

Bien que la mécanique d’épargne pour la retraite soit lui aussi mis à mal par la crise sanitaire, la mobilisation sur le sujet reprendra une fois la crise passée. Cette mobilisation passera d’ailleurs plus vraisemblablement par les jeunes générations. Ils sont 34% à exprimer un intérêt sur la préparation de la retraite selon l’enquête Kantar pour Wavestone.

L’évolution des modèles : L’innovation c’est l’usage

L’ère de la digitalisation s’est accélérée pendant la période de confinement. Cet état de fait a permis une évolution des usages. Un bond spectaculaire dans l’utilisation des espaces client a été observé. Le développement du digital a poussé les clients à se tourner vers les outils qui étaient déjà à leur disposition mais faiblement utilisés.

Par exemple pour la constitution du dossier sinistre, l’envoi des pièces photographiées a remplacé la constitution d’un dossier papier. Avec cette évolution, il est donc plus aisé d’apprécier les fonctionnalités clefs et de pouvoir recentrer l’intervention humaine sur des actions à valeur.

Désormais, comme le précise Antoine Lissowski « l’important dans l’évolution actuelle est d’arriver à coupler l’amélioration de l’efficacité digitale de la relation avec la relation humaine », une entreprise d’assurance ne peut pas devenir 100% digitalisée. Bien que les assurés soient demandeurs de plus d’autonomie quant à la gestion de leur contrat, l’inter-action humaine est à valoriser surtout sur des produits techniquement complexes.

Les outils digitaux doivent ainsi être mis au service du développement de la relation client. Quant à la disruption digitale, elle s’exercera davantage sur des maillons de la chaîne de valeur plus que vers des pure players digitaux.

L’expérience client, les services et l’action sociale : éléments du package global

Face aux enjeux de différenciation, les services tels que l’aide aux entreprises à faire baisser l’absentéisme, la santé et la qualité de vie au travail, la prévention ou encore l’action sociale auprès des collaborateurs en situation de fragilité sont désormais essentiels aux yeux des assurés. Dans un monde ultra-concurrentiel et réglementé, c’est un marqueur de l’ADN de l’assureur.

L’entreprise à mission : un sujet clef et un enjeu de positionnement sur le marché

Chez CNP Assurances, une réflexion sur la raison d’être a été entamée pour réaffirmer et faire connaître les valeurs de l’entreprise, qui a vu le jour en 1850 autour du principe de la mutualisation des solidarités entre les gens et dans le temps.

De son côté Malakoff Humanis cherche à être efficient en matière de dividende social et sociétal. Dans ce cadre, plus de 160 millions d’Euros par an sont consacrés à l’action sociale et une raison d’être a été adoptée en 2019 : « être le leader de la protection sociale, c’est innover sans cesse au service de l’humain, c’est en faire toujours plus pour protéger et accompagner nos clients entreprises, salariés et retraités ». Une réflexion est en cours pour l’inscrire dans les statuts de l’entreprise pour en faire une entreprise à mission.

Pour conclure, l’après Covid sera l’occasion pour le secteur de l’assurance d’appréhender et de participer à la construction d’un nouveau monde.

« Ce monde, ne ressemblera en rien à celui d’avant », il aura tiré parti des leçons de cette période si particulière et permettra l’apparition de nouvelles façons de travailler, de produire et de protéger.